Эксперты: НБУ забыл рассказать о критериях отбора, процентах и сроках возврата выданных кредитов.

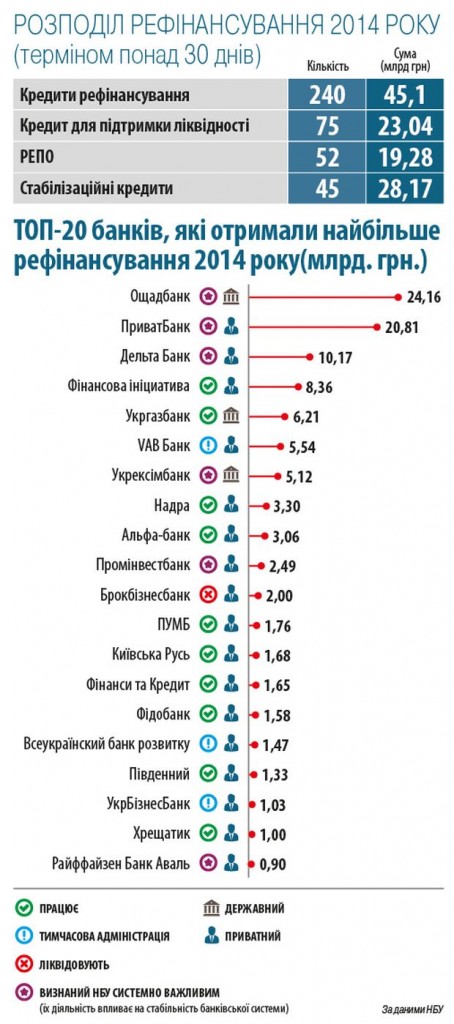

Нацбанк частично снял гриф «секретно» с информации о рефинансировании банков. Публично Нацбанк решил сделать только информацию по долгосрочным кредитам, которые выдаются на срок более чем 30 дней. Их 115,6 миллиарда гривен из общей суммы (структуру смотри на рисунке 1). Выяснилось также, что в 2014 году сумма выданных финансовым учреждениям ссуд достигла 222,26 миллиарда гривен.

Из данных НБУ следует, что больше всего денег заняли госбанкам: «Ощадбанк» с 24,16 миллиардами гривен занимает первое место в общем списке заемщиков, «Укргазбанк» — шестое (6,21 миллиарда грн.), «Укрэксимбанк» — седьмое (5,12 миллиарда грн.). Как правило, деньги госбанкам были нужны, чтобы финансировать «Нафтогаз» и сформировать резервы из-за потери банковских отделений в аннексированном Крыму.

Среди частных банков пальму первенства (и второе место в общем списке) держит «Приват» Игоря Коломойского — 20,81 миллиарда гривен. «Дельтабанк» Николая Лагуна — третье место (10,17 миллиардов грн.). Четвертое — «Финансовая инициатива» (8,36 миллиарда грн.) Олега Бахматюка, а шестое его «ВиЭйБи Банк» (5,5 миллиарда грн.).

«Российские» банки 2014 года, по данным НБУ, получили 6 миллиардов гривен, а 16 финучреждений со временными администрациями (Ви-Эй-Би Банк, Брокбизнесбанк, Всеукраинский банк развития, Укрбизнесбанк, Имексбанк и другие) — 13,2 миллиарда гривен.

При этом банки вернули НБУ 189,43 миллиарда гривен, общий долг рефинансирования вырос с 76,12 миллиарда гривен до 108,95 миллиарда гривен. Интересный момент, что в представленной НБУ информации нет данных о ставках и сроках возврата денег. Поэтому увидеть динамику возврата одолженных средств нельзя. Не видя фидбэка от уже задействованных мер по спасению банков, трудно объективно оцениваться их эффективность и стоит ли дальше двигаться тем же путем.

Ответил ли на все вопросы НБУ? Об этом «День» спросил у экспертов, которые на протяжении года добивались (даже через суды) от регулятора информацию о выданном рефинансировании.

КУДА ПОЙДУТ ДЕНЬГИ?

Депутат седьмого созыва Владимир Полочанинов заявил «Дню», который только частично нашел ответы на свои вопросы. Напомним, именно он долгое время «воевал» с НБУ об обнародовании информации о рефинансировании и добился раскрытия этих данных через суд. «Мне не интересна сама цифра рефинансирования. Важно знать, на что пошли эти средства», — озвучивает он первое замечание к обнародованным данным. По его мнению, именно эта составляющая не полная! В большинстве случаев, объясняет Полочанинов, рефинансирование частных банков заканчивалось выведением их владельцами инвестиций за рубеж, или — на валютный рынок. В лучшем случае, продолжает он, такие финансисты еще могут вернуть часть этих средств, если украинский банковский рынок будет жить, если нет, то все закончится передачей неликвидных активов проблемного банка государству. Поэтому, продолжает бывший депутат, чтобы снять все эти подозрения, нужно добавить еще один пункт — целевое использование ссуды банком.

«Банк может свободно распоряжаться своими деньгами и активами. Это его дело. Но если речь идет о рефинансировании, то это не только его деньги, но фактически и наши с вами налоги или привлеченные иностранные кредиты, за которые нужно платить и нам. Поэтому должны знать, на что они пошли», — говорит Полочанинов.

Второе замечание от него — обнародовать критерии предоставления государственных денег банкам. Он резюмирует, что не поняло, почему НБУ дает одному банку 300 миллионов гривен, а другому 2 миллиарда. «Я не вижу корреляцию между (объемом рефинансирования и. — Авт.) количеством вкладчиков или объемом невозвращенных кредитов», — говорит Полочанинов. Следовательно, это незнание порождает много вопросов. «Поэтому НБУ нужно внести в уже действующую схему обнародования информации по рефинансированию несколько пунктов. Первый — раскрытие целевого использования денег, второй — четкий контроль их использования и возврата, третий, — раскрыть критерии рефинансирования», — суммирует Полочанинов.

ЧТО В ЗАЛОГЕ?

Положительно, что НБУ открыл информацию и все видят, куда идут государственные деньги, продолжает в разговоре с изданием старший партнер адвокатской компании «Кравец и Партнеры» Ростислав Кравец. Но все равно сделанное выглядит лишь половиной дела. В частности, по его словам, его удивляет, почему за месяц-полтора до ввода временной администрации в отдельные банки вливалась значительная сумма рефинансирования. Так, по словам Кравца, было с «Имексбанком», который получил в декабре 300 миллионов гривен, а в январе стал «проблемным».

Ничего странного, зато, говорит главный финансовый аналитик рейтингового агентства «Эксперт-рейтинг», член «Украинского сообщества финансовых аналитиков» Виталий Шапран. «Банки обращаются за рефинансированием, и оно предоставлялось под залог. У обнародованных данных есть сноски, которые показывают, что выступало залогом. То есть деньги не выдавались под «честное слово». НБУ нельзя обвинить в бездеятельности или же доведении банков до дефолта. Его тактика свидетельствует о том, что со второй половины 2014 года политика рефинансирования носила аполитичный характер. По первому полугодию вопросы есть», — объяснил он.

Впрочем, Кравец убеждает, что Нацбанку нужно детальнее раскрывать информацию о залоге, потому что сейчас она очень обобщенная. Он объяснил, что одно дело, когда речь идет о государственных облигациях, которые НБУ обязан выкупить у предъявителя, потому что они гарантированы госбюджетом. Совсем другое — ипотека, объясняет он, оценка которой вызывает в последние годы волну критики. Кравец приводит пример: в один из месяцев 2014 года «Приватбанк» получил от Нацбанка 800 миллионов гривен под залог целостного имущественного комплекса. «Интересно, что НБУ оценил в 800 миллионов гривен на данный момент? Какой-то завод пошел в виде ипотеки? Было бы хорошо понимать, какие залоги получал НБУ в тот или иной период под выданные кредиты рефинансирования», — объясняет Кравец.

КОГДА ПЛАТИТЬ ПО ДОЛГАМ?

На еще один вопрос без ответа обращает внимание экономист Андрей Блинов. «НБУ показал просто оборот выданных денег. Но эта статистика дает информацию о сроке и возврате ссуд… Это так же, как отчитаться о количестве собранных налогов, но забыть, куда их тратят. Вполне логично возникает вопрос: а зачем тогда их собирать?», — объясняет он «Дню».

К тому же, добавляет Кравец, нужно добиться помесячного озвучивания и сумм возврата рефинансирования банками со временными администрациями. «Интересно, какое количество средств НБУ не увидит никогда», — говорит Кравец. По его мнению, это будет ярким примером честности чиновников НБУ, которые принимали решение о выделении этих средств.

По мнению опрошенных «Днем» экспертов, это просветление должно донести до чиновников: «Спасение проблемных банков может решить не бездонное рефинансирование, а возрождение своевременного надзора и контроля над их деятельностью».

РЕКАПИТАЛИЗИРОВАТЬ ИЛИ НАЦИОНАЛИЗИРОВАТЬ?

Вопросы остаются к тактике введения временных администраций, рассказывает об еще одной фобии регулятора Виталий Шапран. Уже год, как НБУ не находится под контролем Соркина-Арбузова, отмечает эксперт, но ни один банк не спасли. В кризис 2008-2009 года было иначе, напоминает он. Для примера Шапран говорит об «Укргазбанке». «Он хотя и убыточный, но это государственное имущество, которое при хорошей ситуации можно продать. А что останется после кризиса 2014-2015 года? Какие банки спасли, какие достались государству, какие можно продать? Из 36-ти ни один не захотели спасти…», — говорит он. Хотя в отдельных случаях, добавляет Шапран, возможно было национализировать мощный проблемный, забрав его полностью или частично под контроль государства. «При этом потери были бы меньше, чем при ликвидации банка и выплате вкладов через Фонд гарантирования вкладов физических лиц», — объясняет он. По мнению эксперта, в 2015 году правительство, НБУ и весь государственный аппарат должны активнее принимать участие в капитализации банков, которые работают в рознице, делая ставку на депозиты, потому что их падение действительно несет опасный риск для настроений вкладчиков.

ЧЕГО ЖДАТЬ?

Блинов объясняет, что ситуация в банковской системе очень напряженная. «Население и компании продолжают выводить деньги из системы, переводя их на банковские ячейки, которые заполнены уже на 98%. Поэтому деньги все меньше и меньше работают. В 2015 году несколько десятков банков выведут с рынка или состоится их объединение», — считает он. Не исключена, предполагает эксперт, и национализация. «В целом тенденция изменится, когда Украина отойдет от риска дефолта и массовое падение банков остановится», — суммирует он.

Наталия БИЛОУСОВА, «День»