Спеціальне розслідування Mind щодо глобальних неповернень банківських кредитів триває.

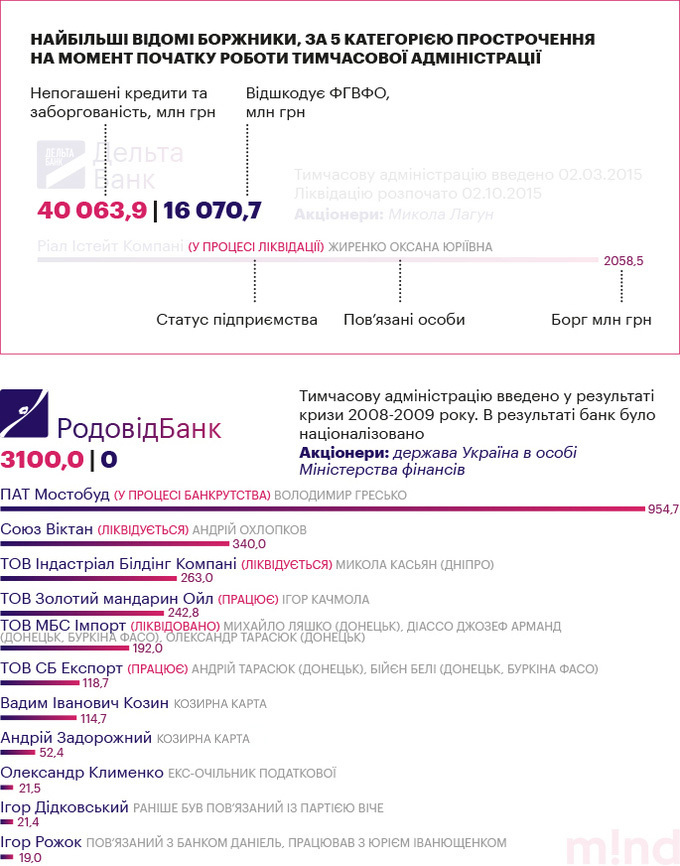

Екс-прем’єр-міністр, кілька народних депутатів, власники найбільших торгових мереж України, найбагатші люди країни і колишні банкіри. Всіх їх об’єднує одне ─ небажання платити за рахунками перед банками. Йдеться про десятки й сотні мільйонів гривень. Mind проаналізував борги, які були прострочені як безнадійні за кілька місяців до введення тимчасових адміністрацій у банки-кредитори.

За результатами інспекції збанкрутілих фінустанов ми публікуємо фінансове розслідування, яке стало можливим завдяки підтримці грантової програми Objective, що фінансується міністерством закордонних справ Данії. Перша частина вийшла на порталі Forbes. Україна.

З 2014 року банківський ринок залишило близько 80 установ. За їхніми рахунками частково тепер розплачується Фонд гарантування вкладів. Але багато підприємств і громадяни, які довірили гроші цим банкам, приречені втратити свої накопичення. Втрати бізнесу і населення в банках обчислюються сотнями мільярдів гривень.

Куди зникли ці гроші? Доволі значна їх частина була видана як кредити. Узявши на озброєння дані ФГВ, Єдиного реєстру судових рішень, Національного банку України, правоохоронних органів, а також провівши інтерв’ю з десятками банкірів, Mind склав перелік осіб, які не повертають гроші збанкрутілим банкам. По суті, на них частково лежить провина за втрати вітчизняного бізнесу і українських громадян. Складений у результаті список ─ це перший крок до формування відкритого реєстру найбільших боржників України.

До переліку увійшли підприємства і компанії, борги яких на момент введення тимчасової адміністрації в банк вже були безнадійними ─ тобто, по ним не платили місяцями, а в деяких випадках ─ і роками.

Хто не платить за боргами і чому?

Перша категорія боржників ─ підприємства, які працювали на території Криму або ОРДЛО. Чому такі борги не обслуговуються ─ цілком очевидно: люди втратили свої бізнеси в Луганську, Донецьку та Криму, і як наслідок ─ не можуть розрахуватися перед банками.

Однак, як показало наше дослідження, багато з підприємств, які не повертали гроші банкам, що де-факто й стало однією з причин закриття цих установ, продовжують працювати на мирних українських територіях, у тому числі ─ в місті Києві. Вони навіть приносять дохід своїм власникам.

Наприклад, серед найбільших злісних неплатників Брокбізнесбанку фігурують кілька ТОВ, розташованих у столиці. Позичивши у цього банку десятки мільйонів гривень, до моменту введення тимчасової адміністрації вони більше кварталу не платили за своїми зобов’язаннями.

«Ці борги ─ дуже заплутана історія, пов’язана з судами, кримінальними справами, з минулою і нинішньою владою. І сказати точно, в якому стані [зараз знаходиться] борг, однозначно не можна. Я вважаю, що ці борги погашені. Влада вважає, що ні. Зараз ці борги реструктуризуються», ─ каже Андрій Задорожний, засновник ресторанної мережі «Козирна карта». Він винен Родовід Банку 52,4 млн гривень, а його партнер по «Козирній карті» Вадим Козин ─ 114,7 млн гривень.

Другий тип компаній-неплатників ─ це бізнеси, пов’язані з акціонерами банків. Наприклад, в Актив-Банку, який раніше належав екс-главі адміністрації президента і віце-прем’єру Андрію Клюєву, ми знайшли два кредити ─ на 132 і 85 млн гривень ─ виданих компаніям Клюєва. Зазначимо, що на момент введення тимчасової адміністрації цей банк вже знаходився у власності інших осіб.

Банк «Надра» мав кілька безнадійних кредитів на десятки мільйонів гривень, виданих колишньому акціонеру ─ Ігорю Гіленку. Безнадійні кредити, видані своїм же підприємствам, виявилися і в банках Олега Бахматюка, Костянтина Жеваго, Миколи Лагуна та інших.

У портфелі банку «Таврика» були борги акціонера банку ─ Сергія Цюпка. Виходячи з матеріалів судового розгляду, що досі триває, і згідно з довідкою НБУ, на підставі якої в банк було введено ТА, фірмам, афілійованим з Цюпком, були видані кредити на суму в 4,3 млрд гривень. Ці позики так і не було повернуто. Тепер же Сергій Цюпко за процедурою реалізації неліквідних активів через підставну фірму викупив у «Укрексімбанку» свій основний актив ─ Київський ювелірний завод ─ за заниженою вартістю. Напередодні банкрутства банку «Таврика» активи КЮЗ було перекредитовано в банках «Сбєрбанк Росії» та «Укрексім».

Третя категорія боржників ─ люди з працюючим бізнесом, які, втім, з банками розраховуватися не поспішають. Наприклад, компанія сім’ї колишнього прем’єр-міністра України Ігоря Масола заборгувала близько 300 млн гривень Укрінбанку. А Камаль Мішель Гассиб ─ бізнесмен із Вінниці, власник мережі магазинів сантехніки і, за словами банкірів, «кум прем’єр-міністра Гройсмана», так і не повернув великий кредит збанкрутілому київському муніципальному банку «Хрещатик».

У боржниках числяться й інші власники торгових мереж. Найвідоміший із них ─ Володимир Костельман і його Fozzy Group, яка володіє магазинами «Сільпо» і «Фора». Не раз ЗМІ розповідали про те, що він відмовляється віддавати кілька мільярдів боргу банку ВТБ, мотивуючи це тим, що акціонери ВТБ мають російське коріння. Але ніяким патріотизмом не пояснюється, чому «Фоззі» не платила за боргами перед київським муніципальним банком «Хрещатик» або чому не віддавала більше 44 млн гривень банку «Дельта» за кілька місяців до його банкрутства. Схожа ситуація ─ в Укрінбанку та компанії «Руш», пов’язаної з торговельною мережею Eva.

Хоча в країні діє кілька бюро кредитних історій і компаній з перевірки репутації клієнтів, на ділі гроші часто видаються одним і тим же особам, які в результаті не платять за своїми боргами. Може йтися або про схеми з виведення грошей за участю співробітників банків, або ж про слабку верифікацію клієнтів.

Наприклад, одні й ті ж люди в 1990-х стояли біля витоків банкрутства найбільшого банку ІНКО, а потім ─ Родовід Банку, націоналізованого за гроші держбюджету в 2008 році.

Четверта група ─ державні підприємства-неплатники. 70 млн гривень ─ борг «Облавтодору» перед Укрінбанком, підприємство «Артем», що входить у структуру Укроборонпрому, не повернуло однойменному Артем-Банку 187 млн гривень, дочірнє підприємство Міністерства економрозвитку має 38-мільйонний борг перед БГ Банком.

«Невиплати держпідприємств перед банками ─ це питання до конкретних менеджерів, які цими підприємствами керують. Психологічно ці люди можуть вважати, що нічого не порушують, оскільки в результаті очищення банківської системи в них уже забрали банки, а неповерненнями вони заздалегідь компенсували свої втрати», ─ каже член Українського товариства фінансових аналітиків Віталій Шапран.

Чому банки продовжують видавати кредити одним і тим же «ненадійним» людям? «Це відбувається через обмежену кількість великих позичальників на ринку, які здатні запропонувати застави і продемонструвати прибуткові проекти для фінансування. Плани з нарощування поточного прибутку, а також конкуренція за таких позичальників між банками змушують менеджмент банку брати на себе ризики навіть за свідомо недобросовісних клієнтів в розрахунку на те, що проблема стане явною лише через якийсь час», ─ пояснює генеральний директор компанії BPU Тимур Коган.

Які основні причини масових неплатежів?

Керівник адвокатської компанії «Кравець і партнери» Ростислав Кравець вважає, що провина лежить на самих банках, які роблять умови жорсткішими настільки, що компанії просто перестають платити. «Найчастіше працюючі підприємства-боржники ─ це приємний виняток, результат цивілізованих домовленостей між банком і підприємством. Тому що часто банк зацікавлений не в роботі бізнесу, а в швидкому отриманні з нього грошей, аж до знищення підприємства», ─ каже Кравець.

Борги засновників Helen Marlen Group, подружжя Кавицьких ─ Михайла та Оксани ─ перед Дельта Банком становлять трохи більше 200 млн гривень. Спочатку кредити бралися у банку «ТАС» Сергія Тігіпка, який потім став шведським Svedbank. Після виходу цієї установи з України борг викупили структури Миколи Лагуна.

«У 2014 році, коли вже пролилася кров на Майдані, більшість наших магазинів було закрито, в одному з них було розгорнуто госпіталь, Дельта Банк в односторонньому порядку підняв відсоткову ставку майже вдвічі і змінив терміни повернення основного тіла кредиту. Безумовно, ми відмовилися виконувати умови банку, оскільки жоден бізнес-план їх би не потягнув. Борг ми обслуговували до початку 2015 рок», ─ розповідає Михайло Кавицький.

Загальну суму боргу в трохи більше як 200 млн гривень було нараховано з пенею, з якою Кавицькі також не згодні. Після того як Дельта Банк було визнано неплатоспроможним, права вимоги боргу передано в розпорядження Фонду гарантування вкладів. «Усі об’єкти нерухомості, що знаходяться в іпотеці банку, залишаються в нашій власності. У розпорядженні Фонду знаходяться лише права грошової вимоги за кредитними договорами, які оскаржуються в судах», ─ каже Михайло Кавицький.

У свою чергу, екс-член Ради НБУ Василь Горбаль вважає, що така картина з неплатежами по боргах підігрівається станом судів. «Проблема неповернень кредитів пов’язана з судами, тому що судді не чинять тиск на боржників. Банк чи ФГВ не може в розумні терміни стягнути заборгованість, а шляхом апеляцій і так далі процес затягується на рік-два, коли борг повернути вже просто неможливо», ─ розповідає Василь Горбаль.

Як діють схеми з виведення грошей через кредити?

Найпростіша схема («Солідна фірма візьме в оренду калькулятор»)

Є бізнес, який генерує дохід. Припустимо, завод. Навколо нього реальним власником заводу на підставних засновників створюється мережа фірм, які є постачальниками сировини або займаються збутом продукції. У заводу, як правило, своя непрозора структура власності з корінням на Кіпрі й у Панамі. Основні кошти в таких фірм мінімальні (стіл, стілець, калькулятор).

На момент подання кредитної заявки фірми (в народі іменовані «прокладками») мають хороший оборот, прибуток і, можливо, залишки товарів на орендованих складах, підписані контракти на найближчі місяці. Кредитні ресурси йдуть частково на завод, частково забезпечують комфортне життя реальним власникам. Заставою в таких кредитах виступають контракти на постачання (збут) продукції заводу, або «товари в обороті». Якщо в ланцюжку є кептивний банк, часто відсотки за кредитами виплачуються за рахунок видачі нових кредитів такої ж якості. Для обороту грошей між спорідненими фірмами використовують «сміттєві» цінні папери при забезпеченні правильних котирувань на «кишенькових» фондових біржах за допомогою «кишенькових» торговців цінними паперами. Таким чином, у банку з’являється піраміда в активах.

Коли настає ситуація «стоп машина», наприклад, рішення акціонерів «прокладки» про самоліквідацію, претензії банк може скерувати тільки до «прокладок», у яких «раптом» інші заборгованості за рахунок фіктивних договорів (часто емітованих фірмою векселів) виявляються більшими, ніж у банку. Найчастіше для сценарію «стоп машина» використовується різка девальваційна процедура обмінного курсу, яка дозволяє в суді, як казав класик, «пояснювати речі, які поясненням не піддаються». Починається розгляд за судовою процедурою.

Призначається арбітражний керуючий і рада кредиторів, який контролюється беніфіціаром розкрадених кредитів. Арбітражний керуючий веде повільну процедуру відповідно до закону. Товарні запаси випаровуються в міру процедури банкрутства. Менеджмент «прокладок» звільняється ще до того, арбітражні керуючі воюють з «тінями». Банки формують 100% резервів під кредити або самі йдуть у ліквідаційну процедуру. Гроші вкладників успішно «освоєні» реальними власниками заводу, які шукають новий банк або створюють свій новий банк, що зветься у вузькому колі «пилососом». Така схема часто характерна для банків із державним капіталом під кредити «по дзвінку». Тут найголовніше ─ дочекатися судового рішення про завершення ліквідаційної процедури позичальника й поручителів і тихо списати збитки на витрати.

Державні банки під неліквідні кредити формують резерви за рахунок прибутку або бюджетних вливань Кабміну в статутний капітал. Тому, незважаючи на те, що за останні десять років Кабін витратив на капіталізацію держбанків суму близько $ 10 млрд, особливого зростання капіталізації держбанків не спостерігається. Їм необхідні все нові й нові вливання в статутний капітал, тому що крісла менеджменту цих банків є «призом» при формуванні нового уряду згідно з коаліційною угодою.

Складніша схема («Котлован»)

Біля кептивного банку створюється ІСІ (фонд спільного інвестування). Цей Фонд емітує цінні папери (сертифікати) і виходить на біржовий ринок. Банк купує ці ЦП і тримає в портфелі на продаж, а фонд придбаває акції акціонерного товариства, яке купує акції підприємства (часто приватизовані в центрі міста, у яких є площа для будівельного об’єкта). Тут емісія акцій проводиться під будівництво великого об’єкта ─ наприклад, житлового будинку, ТРЦ і т.д.

Зважаючи на те, що остання фірма контролюється власниками банку, гроші рухаються всередині банку і перетікають на рахунок фірми з будівельним майданчиком. Причому, оскільки це капітал, оподаткуванню вони не підлягають, тому їх можна освоювати поступово.

Тепер є вибір: або вирити котлован за фантастичні гроші, обгородити його парканом і кілька років водити сюди перевіряючих, або знайти справжнього інвестора, який на цьому місці щось побудує. Тут виникає велике поле для корупції (дозволи, проектування, узгодження термінів та ін.).

Іноді за цією схемою щось навіть будується. Тоді в контролерів виникають додаткові турботи: як побудовані спільно квадратні метри вивести на «чисту» фірму. Котирування ІСІ на кишенькової біржі можна підтримувати дуже довго. Відповідно, резерви банку формувати не треба. У разі «зеленого свистка» банкрутує весь ланцюжок, при цьому територію з котлованом реальний власник намагається викупити з третіх торгів ліквідаційної процедури. А якщо пощастить, то цю боргову конструкцію вдається «сплавити» в Нацбанк під кредит рефінансування.

Сьогодні від НБУ та Фонду гарантування вкладів часто звучать питання, чому вони не можуть нічого продати. Відповідь проста ─ тому, що брали в заставу за кредитами рефінансування те, що центробанк брати теоретично ніколи не повинен. Чим старіший паркан навколо котловану, тим дешевший майданчик під майбутні «інвестиції». У зв’язку з тим, що за останній час будівельна «бульбашка» лопнула, у Києві таких котлованів і недобудов ─ багато. Але подібні розтрати важко довести за кримінально-процесуальним кодексом, тому що знайти реального вигодонабувача за непрозорою процедурою власності малоймовірно, а проміжок часу між реальною подачею фінансів і банкрутством ─ великий.

У приватних бесідах банкіри люблять говорити, що в українському парламенті половина депутатів не працює, а ховається від боргів перед банками, користуючись депутатською недоторканністю. Борг перед банком, по суті, ─ це або борг перед громадянами України ─ вкладниками банку, або борг перед бюджетом держави.

Маргарита Ормоцадзе, Арсеній Расинський, Mind