Фокус выяснил, почему 2014 год побил все рекорды по банковским банкротствам, сколько финучреждений ещё могут рухнуть и хватит ли средств у Фонда гарантирования вкладов

Для украинцев есть две новости. Плохая: из-за возросших рисков банки повышают ставки по кредитам, при этом до минимума сократив их выдачу. Хорошая: в условиях финансового голода финучреждения повышают ставки по депозитам. Впрочем, риск потерять заработанное также возрос — среди мелких и средних банков по-прежнему много потенциальных банкротов.

В очереди на ликвидацию

Украинские банки пережили самый сложный год в своей истории. Даже в посткризисный 2009-й было меньше банковских банкротств, чем в революционном 2014-м.

Нынешний кризис кардинально отличается от ситуации пятилетней давности, считает руководитель финансового сектора отдела аудиторских услуг KPMG в Украине Вадим Кунцевич: «Тогда кризис имел экономическую природу, которая подразумевает цикличное восстановление, а нынешний спровоцирован искусственными военно-политическими факторами и отличается хаотичным развитием».

Усложняет ситуацию то, что к 2014 году банки подошли, не до конца восстановившись от предыдущего кризиса. На волне девальвации противостояние с валютными заёмщиками вспыхнуло с новой силой. С начала года в 32 банка была введена временная администрация. Почти половина из этих финучреждений на сегодня подлежит ликвидации.

Послереволюционный «банкопад» отчасти вызван очищением рынка от рудиментов режима Януковича. По подсчётам Фокуса, около половины проблемных банков так или иначе связаны с некогда могущественными регионалами. Некоторые из финучреждений уличены в отмывании денег.

Кроме «кошельков режима» в числе проблемных оказались мелкие карманные банки, обслуживающие интересы тех или иных бизнесменов. Пожалуй, исключением стал принадлежащий украинскому латифундисту Олегу Бахматюку крупный банк ВиЭйБи (VAB Банк) — учреждение, с достаточно продолжительной историей проблем.

Пока в чёрном списке кандидатов на ликвидацию не оказалось ни банков с иностранным капиталом, ни финучреждений из группы крупнейших. Однако для них, равно как и для остальных банков, не планирующих сворачивать бизнес в Украине, цена выхода из кризиса будет высока.

За 10 месяцев суммарный убыток банковской системы достиг 13,5 млрд грн. По прогнозам директора департамента организации, стратегии и PR Кредобанка Романа Лепака, по итогам 2014 года он превысит 20 млрд грн.

Реальная картина будет ясна в апреле-мае 2015 года после обнародования отчётности по международным стандартам. Опрошенные Фокусом финансисты не исключают, что в предварительной статистике НБУ негативный результат окажется несколько сглаженным.

Все забирают деньги

В 2014 году самый тяжёлый удар по банкам нанесли их же вкладчики. Украинцы снимали депозиты из-за резкого снижения уровня жизни или просто потому, что поддались паническим настроениям. Некоторые вкладчики, оценив валютные риски, предпочли ускорить запланированные покупки.

В сухом остатке, по статистике НБУ, за январь — ноябрь 2014-го портфель депозитов физлиц «похудел» на 39,63 млрд грн, или более чем на 9%. Тяжелее всего пришлось банкам с российским капиталом — путинской агрессии в Украине многие клиенты им не простили.

Сбербанк России лишился 3,8 млрд грн (-27,3%), ВТБ Банк — 3,04 млрд грн (-43,1%), а банк «Русский Стандарт» — 0,71 млрд грн (-41%).

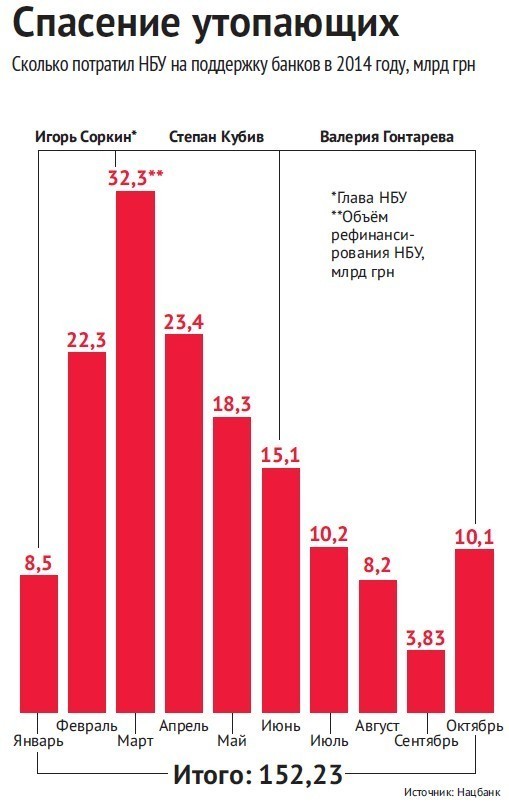

Стремительный отток депозитов компенсировал НБУ. За январь — октябрь 2014-го банки получили кредиты рефинансирования на 152,23 млрд грн. Для сравнения: за весь 2008 год финучреждения получили помощь Нацбанка в размере 169,5 млрд грн, а в 2009 году — 64,4 млрд грн.

«Как бы ни критиковали НБУ за значительные объёмы предоставленных средств, рефинансирование — его прямая обязанность как кредитора последней инстанции. С начала года из банковской системы ушло около 130 млрд грн, и если бы эти ресурсы не заместили кредиты Нацбанка, мы бы говорили не о трёх десятках неплатёжеспособных банков, а о крахе системы», — объясняет вливания НБУ Роман Лепак из Кредобанка.

Некоторые банки в условиях кризиса умудрялись даже наращивать ресурсную базу. Однако зачастую это делалось за счёт искусственных препятствий для снятия вкладов. Партнёр юрфирмы «Москаленко и Партнёры» Анастастия Москаленко говорит, что сотрудники банков ищут любые уловки для отказа в досрочной или даже в своевременной выдаче депозита. Например, требуют предоставить новые документы или написать письмо на имя главы правления и дожидаться ответа.

По информации партнёра адвокатского объединения «СК ГРУП» Юлии Курило, в основном трудности с выполнением обязательств испытывают банки 3-й и 4-й группы по классификации НБУ (средние и мелкие), а проблемы с выплатой депозитов крымчанам и вовсе приобрели системный характер. В итоге некоторые банки, где позже вводились временные администрации, отчитывались о притоке депозитов.

На возврат депозита из неуступчивого банка у вкладчиков уходят месяцы. «Вкладчикам приходится ходить в банк, как на работу, забирать средства небольшими частями или соглашаться на пролонгацию вклада. По решению суда депозит удаётся получить через два-три месяца», — рассказывает аналитик компании «Простобанк Консалтинг» Иван Никитченко.

Клиентам проблемных финучреждений директор ЮКК «Де-юре» Григорий Трипульский рекомендует следующий алгоритм действий: «Если банк находится в рабочем, хотя и шатком состоянии, можно с помощью юристов и угроз о распространении информации в СМИ попытаться надавить на него. Если банк к моменту получения решения суда первой инстанции остаётся «живым», депозит могут вернуть, если учреждение прошло точку невозврата — придётся ждать введения администрации ФГВФЛ».

Аннексия активов

После оккупации Крыма местные самопровозглашённые власти вытеснили с полуострова все украинские банки. У многих учреждений банально «отжали» отделения (их в Крыму, по словам экс-главы НБУ Степана Кубива, было около тысячи), банкоматы, инкассаторские авто, наличные средства.

Эйфория безнаказанности ударила в головы и многим крымским заёмщикам, решившим не возвращать кредиты. Впрочем, аннексию АРК финучреждениям удалось пережить с терпимыми потерями. На крымские активы украинских банков приходилось всего 1,7% (22 млрд грн) от общего объёма по Украине.

Значительно дороже обошлась банкирам война в Донбассе — регионе с разветвлённой сетью банковских отделений и значительным количеством крупных клиентов-юрлиц. В 2014 году именно восток Украины стал лидером по оттоку депозитов из банковской системы. По данным НБУ, за 9 месяцев 2014 года банки в Донецкой области потеряли 31,4% депозитных вкладов, в Луганской — 38,5%. Объём просроченной задолженности по кредитам в проблемных областях вырос на 75,3% и 59% соответственно. Трудности с погашением займов возникли как у предприятий добывающей и перерабатывающей отраслей, так и сферы торговли, транспорта.

Необходимость практически 100-процентного резервирования по задолженности заёмщиков из Крыма, Донецкой и Луганской областей окажет значительное давление на капитал банков. Но сегодня этот процесс, по словам Романа Лепака из Кредобанка, начали лишь отдельные финучреждения.

Пока банкиры затрудняются оценить возможный объём своих потерь в охваченном войной Донбассе. Но на состоявшейся 8 декабря встрече главы Нацбанка Валерии Гонтаревой с банкирами уже обсуждался вопрос об их амортизации, то есть списании.

Слишком большие, чтобы упасть

Список обанкротившихся банков продолжит пополняться новыми учреждениями. Заместитель гендиректора РА «Кредит-Рейтинг» Ольга Шубина прогнозирует рост числа неплатёжеспособных банков на протяжении всего 2015 года. В долгосрочной перспективе, по её мнению, на рынке останется не больше 90 банков (сейчас — более 160).

Партнёр адвокатской фирмы GORO legal Дмитрий Овсий, основываясь на базе обращений клиентов, предполагает, что сейчас на рынке работает ещё как минимум 30 проблемных банков в дополнение к 32 из чёрного списка НБУ. А его коллега из адвокатской компании «Кравец и Партнёры» Ростислав Кравец ожидает ликвидации ещё не менее 20 банков. Он утверждает, что в зоне риска, помимо мелких учреждений, находится один банк из группы крупнейших и один — из группы средних.

Финансисты в своих прогнозах более осторожны. По мнению Романа Лепака из Кредобанка, в ближайшие полгода под опекой Фонда гарантирования вкладов окажутся ещё 5–12 банков. «Высока вероятность признания неплатёжеспособости небольших отечественных учреждений, которые были завязаны на узком кругу компаний, связанных с собственниками банка», — прогнозирует начальник отдела рейтингов финансовой сферы IBI-Rating Анна Апостолова. По её оценкам, некоторые из них могут быть поглощены более крупными структурами.

Для сохранения жизни банков их собственникам придётся раскошелиться или искать кого-то, кто бы это сделал за них, то есть новых акционеров. По результатам проведённых в этом году стресс-тестов, 15 крупнейших банков нуждаются в докапитализации на сумму в 56 млрд грн. Председатель правления ОТП Банка Тамаш Хак-Ковач сомневается, что акционеры этих банков смогут собрать такую сумму. Вероятно, именно поэтому в конце ноября Кабмин закрепил постановлением №632 механизм государственной рекапитализации системных финучреждений. На эти цели правительством согласовано с Международным валютным фондом выделение банкам 46 млрд грн (2,8% ВВП) в 2014–2015 гг. Правда, получить их могут лишь те финучреждения, чьи активы или депозиты составляют не менее 2% от показателей всей системы. При этом собственникам банков придётся попрощаться с контролем над финучреждением, передав государству 75% и 1 акцию. Кроме того, депозиты крупных акционеров банка (с долей от 10%) будут зачислены в его уставный фонд.

В любом случае подставить плечо всем тонущим банкам государство не сможет. Под приведённые критерии подпадают только 14 финучреждений из группы крупнейших. «Государству целесообразно рекапитализировать только большие системные банки — так называемые too big to fail (слишком большие, чтобы упасть. — Фокус), — объясняет Хак-Ковач. — Им государство попросту не может позволить обанкротиться, так как последствия будут слишком тяжёлыми для всей экономики».

Народ оплатит банкротства

Общий объём депозитов украинцев в проблемных банках, попадающих под гарантии Фонда гарантирования вкладов физических лиц (депозиты в пределах 200 тыс. гривен), составляет 27,8 млрд грн. Из них по состоянию на начало декабря выплачены только 11,7 млрд грн, или 42%.

Накопленные ресурсы Фонда гарантирования вкладов при этом сейчас достигают 15,9 млрд грн. Эта сумма приблизительно соответствует объёму ещё не выплаченных компенсаций. Так как значительную часть средств фонд получил от правительства, фактически за будущие банкротства банков заплатят рядовые налогоплательщики.

«Системе гарантирования вкладов достаточно иметь активы, покрывающие 1,5–2% (5,6–7,4 млрд грн) от общей суммы вкладов. В случае глубоких кризисов дополнительная поддержка предоставляется государством, — объясняет механизм гендиректор Украинского кредитно-рейтингового агентства (UCRA) Станислав Дубко. — Украинское законодательство предусматривает предоставление ФГВФЛ как возвратной, так и безвозмездной помощи, которая в любом случае осуществляется за счёт украинских налогоплательщиков».

Недостаточность средств в Фонде гарантирования вкладов отражается на скорости принятия решения о введении временных администраций. «Как показала практика, фонд сначала получает средства от НБУ и Кабмина, а уже потом вводит в банки временную администрацию. То есть банк выводится с рынка только тогда, когда ФГВФЛ аккумулирует для этого достаточно ресурсов», — комментирует Иван Никитченко из Простобанк Консалтинг.

Возможно, именно с этим связана запоздалая реакция на проблемы вкладчиков. К примеру, в ВиЭйБи и Городском коммерческом банке (Сity Сommercebank), на которые клиенты начали жаловаться ещё весной 2014-го, временную администрацию ввели только в конце ноября.

Мария Бабенко, Фокус