Кредитні портфелі деяких банків були перепродані за заниженою в сотні разів ціною перед введенням тимчасової адміністрації.

За останні два роки в Україні ліквідували 64 банки. З їхніми боргами тепер розраховується Фонд гарантування вкладів. Та чи всі борги, які сформували банки перед своїм банкрутством, є справжніми? Ми почали аналізувати і стало очевидно, що деякі власники банків могли навмисно виводити гроші зі своїх же фінустанов перед їх ліквідацією. Адже щойно визнаний неплатоспроможним – банк переходить у руки Фонду гарантування вкладів, який і буде розбиратися з накопиченими боргами та оплачувати рахунки. Ошукані вкладники, що залишаються ні з чим, розбалансована банківська система та падіння гривні – це все в тому числі наслідки цих злочинних схем самих банкірів. Програма «Схеми», спільний проект Радіо Свобода та «UA:Першого», починає серію розслідувань про умисне банкрутство українських банків.

«Банкір із шостим відчуттям» та «покупець банків номер один» – так називали Миколу Лагуна ще два-три роки тому. За часів президентства Януковича Лагун активно скуповував фінансові установи та, окрім «Дельта Банку», став також власником банків «Омега», «Астра» та «Кредитпром».

Але під час банківської кризи фінансова імперія Лагуна луснула наче мильна бульбашка. Один за одним банки було визнано проблемними, згодом туди зайшли тимчасові адміністратори, і тепер три з чотирьох фінансових установ у стані ліквідації.

Це не лише мало вплив на стабільність фінансової системи країни, але й стало додатковим тягарем для державного бюджету.

Та банкрутству деяких банків передувала низка цікавих подій, що мають гучне відлуння зараз.

Ось що трапилось 31 грудня 2014 року – за місяць до визнання проблемним «Омега Банку» Миколи Лагуна.

У день, коли вся країна накривала новорічний стіл та наряджала ялинку, «Омега Банк» уклав дуже дивний договір, який стосувався понад 70 кредитних угод.

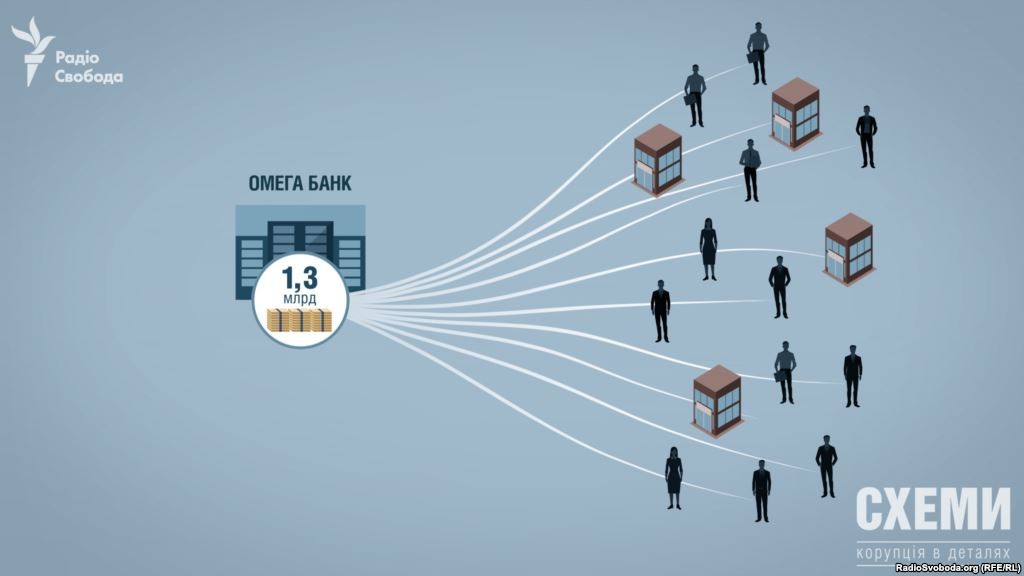

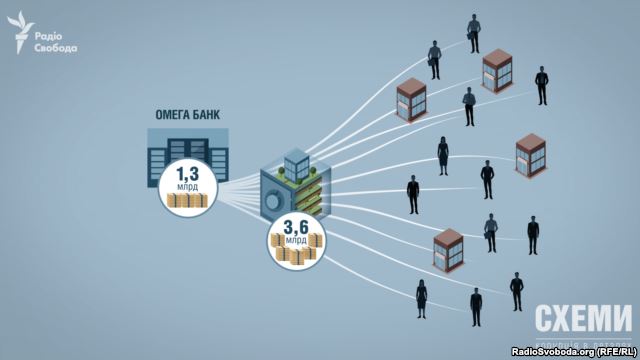

Свого часу цей банк видав кредити низці клієнтів, і станом на грудень 2014-го вони мали повернути «Омега Банку» близько 1,3 мільярда гривень позичених коштів. Аби зменшити ризик того, що позичальники не повернуть ці гроші, банк убезпечив себе шляхом застави цінного майна, наприклад, будівель або земельних ділянок.

Загалом балансова вартість заставного майна за виданими «Омегою» кредитами становила близько 3,6 мільярда гривень. Тож якби позичальники не повертали вчасно гроші, заставлене майно могло б перейти у власність банку. Але «Омега Банк» продав права вимоги за цими кредитами фірмі «Іпотека кредит». Тобто виявилося, що позичальники повинні повертати кошти вже не банку, а компанії, яка такі права придбала. І саме ця компанія могла б отримати заставне майно боржників, якби виплати по кредиту не відбувались.

За право отримати більше мільярда гривень від позичальників «Іпотека кредит» заплатила банку незрівнянно малу суму – лише 5 мільйонів гривень. Тобто замість виданих кредитів на більш ніж мільярд гривень «Омега Банк» отримав всього-на-всього 5 мільйонів. При цьому ще й залишився без великої частини своїх активів – заставного майна.

Тепер з тим, що залишилося в банку, розбирається Артем Караченцев – уповноважена особа Фонду гарантування вкладів на ліквідацію «Омега Банку».

«Усі ці кредити були з дуже гарними заставами, в основному з іпотекою – тобто це будівлі, споруди, квартири. І загальна вартість цих застав за оцінкою, яку банк проводив, коли оцінював ці кредити або коли брав це в заставу, становила більше 3 мільярдів гривень, яку за 5 мільйонів гривень продали», – каже ліквідатор банку.

5 мільйонів гривень, які отримав «Омега Банк» – це у 724 рази менше, ніж так звана балансова вартість об’єктів, під які клієнти банку отримували кредити. Вигідна угода стала можливою за допомогою іще одного учасника схеми – компанії «Правий берег». Ця фірма оцінила майнові права за кредитами позичальників всього в 4,9 мільйона гривень.

Для прикладу, серед інших, банк продав право вимоги за кредитами фірми «Патріа-Баланс», яка лишила банку в заставу будівлю «Дитячого світу» в Житомирі. Через фінансові труднощі фірм кредити стали проблемними та зрештою були перепродані за безцінь компанії «Іпотека кредит».

«Загальна наша сума грошових вимог – приблизно 48 мільйонів гривень (залежно від курсу) – була відступлена всього за 100 тисяч гривень. Тобто фактично це складає менше чверті відсотка від, власне, номінальної вартості вказаних прав вимоги за кредитними договорами», – пояснює представник боржника «Патріа-Баланс» Сергій Панасюк.

Хто ж і чому так неспівмірно оцінив активи банку? «Схеми» спробували знайти директора та власника фірми-оцінника «Правий берег» Єгора Устюгова. Однак його телефон виявився відключеним, а за місцем реєстрації фірми його також не виявилося.

Тим часом висновок фірми-оцінника «Правий берег» перевірили в Українському товаристві оцінювачів, яке об’єднує фахівців у цій галузі. Експерти визнали: звіт компанії не відповідає нормативно-правовим актам та є неякісним.

Хто ж зміг отримати такий кредитний портфель «Омега Банку» за приємними новорічними цінами?

Власником фінансової компанії «Іпотека кредит» нині значиться кіпрська Trumerg Holdings Limited, оформлена на двох громадян Кіпру. Однак ще на початку 2014 року в «Іпотеки кредит» були зовсім інші засновники – сам власник банку Микола Лагун та його сестра Антоніна. Окрім того, фірма зареєстрована у будівлі, де розташоване відділення «Дельта Банку» – тобто в ядрі бізнес-імперії банкіра Лагуна.

Станіслав Масло, який з кінця 2012 року очолює «Іпотеку кредит», також не чужий бізнесу Миколи Лагуна. Він визнає, що раніше працював в «Дельта Банку», однак не хоче говорити про вигідне придбання прав вимоги за кредитами, посилаючись на конфіденційність інформації.

«Якщо я вам десь не дав або дав в якомусь грубому вигляді інформацію, прошу мене також зрозуміти, бо на сьогоднішній момент є відповідальність керівника. Я краще перебільшу обережність, ніж буде у когось якась підозра, що з боку керівника чи управлінського персоналу був витік інформації», – зазначив він у телефонній розмові з журналістом «Схем».

Відступлений кредитний портфель «Омега Банку» лишався у «Іпотеки кредиту» недовго. Уже в липні 2015 року право вимоги за низкою договорів було знов перепродане – компанії з управління активами «Скай кепітал менеджмент». Тут теж простежуються зв’язки з Лагунами. Компанія зареєстрована у приміщенні «Дельта Банку», і до осені 2014-го називалась не «Скай кепітал менеджмент», а «Дельта Капітал». Співзасновницею до листопада 2014 року була вже згадана Антоніна Лагун, а потім фірма була переписана на кіпрську компанію Sperlog Investments. Проте за місцем реєстрації такої фірми немає, а на телефонні дзвінки ніхто не відповідає.

Згідно з даними реєстру прав на нерухоме майно, в заставі за кредитами у «Скай кепітал менеджмент» – офіси та торговельні центри, приміщення спортклубу, виробничі комплекси та земельні ділянки.

Попри те, що борги за кредитами формально перепродавали кілька разів, схоже, що представники «Іпотеки кредиту» та «Скай кепітал менеджменту» можуть бути пов’язані між собою. У фірмі «Патріа-Баланс», чиї кредити також були продані, кажуть: на суди від обох фірм приходили одні й ті самі представники.

Причому сьогодні приходили з довіреністю від ТОВ «Іпотека Кредит», то буквально через день в іншому засіданні та сама людина представляла інтереси «Скай кепітал менеджмент» і так далі. Тобто, дійсно, у них є штат людей, які займаються супроводом цієї проблеми, він є сталим і не змінювався принаймні років два, коли це все відбувалось», – розповів «Схемам» представник «Патріа-Баланс» Сергій Панасюк.

За словами представника «Патріа-Баланс», нові кредитори були зацікавлені у швидкому отриманні коштів і навіть пропонували списати частину боргу.

«Розмовляли про рівень дисконту, він починався від 30% і до, скажемо, до нескінченності – залежно від конкретного кредиту, від умов судових, тобто щодо яких ідуть справи. Тобто це зводилось до того, що давайте, якщо у вас є можливість, якомога швидше, – розповів представник «Патріа-Баланс». – У нас один кредит, який номінально в банку обліковувався на двох мільйонах гривень, вони викупили, здається, за 3,5 тисячі гривень. Тобто це маржа, яка дозволяє їм в принципі запропонувати будь-який дисконт».

Те, що відступлений кредитний портфель був значною мірою проблемним, не повинно збивати з пантелику, наголошує партнер адвокатської компанії «Кравець і Партнери» Ростислав Кравець.

Партнер адвокатської компанії «Кравець і Партнери» Ростислав Кравець

«Переуступка» заборгованості відбувається за ціною з дисконтом в 90-95, а в більшості випадків навіть 99 відсотків. Тому говорити про те, що якийсь кредит не обслуговується чи там погана застава – у будь-якому випадку компанії, які викуповують такі значні суми, вони надприбуткові», – зазначає юрист.

Ліквідатор «Омега Банку» Артем Караченцев наголошує: «Ми бачимо, що через такі речі, переуступки таких кредитів, як і в інших банках, які збанкрутували, ми бачимо завжди шахрайські дії когось із адміністрації або власників банку. І вже внаслідок цих дій банк стає неплатоспроможним».

На основі активів, які все ж залишились в «Омега Банку», було створено перехідний «РВС Банк», який влітку 2015-го було продано новому інвестору. Це врятувало кошти клієнтів, які мали рахунки в банку. Однак виплата коштів кредиторам, серед яких є, наприклад, податкова, лишилась на ліквідаторах «Омега Банку» – тобто і на державі також.

Однак ліквідатори «Омега Банку» зіткнулися з незвичайною ситуацією. За словами уповноваженого фонду, одним з найбільших кредиторів «Омеги» є сам Лагун. І якщо сумнівний перепродаж за безцінь мільярдного кредитного портфелю буде скасовано, отримані кошти будуть повернуті, зокрема, й самому скандальному банкіру.

«З тієї самої кишені повернеться в ту саму кишеню. Але законним шляхом», – пояснює Артем Караченцев.

Артем Караченцев, уповноважена особа Фонду гарантування вкладів на ліквідацію «Омега Банку», каже, що у разі скасування сумнівного перепродажу за безцінь мільярдного кредитного портфелю, отримані кошти будуть повернуті, зокрема, й самому банкіру Лагуну

Як з’ясували «Схеми», компаніям «Іпотека кредит» та «Скай кепітал менеджмент» було продано кредитні портфелі не лише з «Омега Банку», а й із «Дельта Банку» – основного фінансового активу Лагуна.

У Фонді гарантування вкладів «Схемам» повідомили, що у «2014-2015 роках до введення тимчасової адміністрації керівництвом АТ «Дельта Банк» були укладені договори відступлення прав вимоги з вказаними компаніями на загальну суму понад 400 мільйонів гривень».

Серед постраждалих від цієї ситуації – велике державне підприємство «Укрспирт», яке у 2013 році взяло кредит у «Дельта Банку». Право вимоги за кредитом восени 2014 року було перевідступлено на користь «Скай кепітал менеджмент», а згодом – на дві фірми з бенефіціарами з Львівщини. Борг «Укрспирту» в понад 90 мільйонів гривень було списано з рахунків держпідприємства в примусовому порядку.

Ми спробували поговорити з колишнім власником «Омега Банку» Миколою Лагуном про ситуацію, що склалася, проте у відповідь на запитання почули лише: «Без коментарів».

Одна з адрес прописки Миколи Лагуна – розкішний маєток в елітному селищі Козин під Києвом.

Маєток в елітному селищі Козин під Києвом, де прописаний банкір Микола Лагун

Землю біля будинку він орендував у місцевої сільради на 25 років. Сам же будинок нині записаний на офшори.

«Схеми» спробували знайти Миколу Лагуна за місцем його прописки, проте охоронець сказав, що його немає

Цікаво, що реєстрацією прав на землю та будинок у Козині займався той самий нотаріус Артем Літвінов, який перед новим роком зареєстрував продаж кредитного портфелю «Омега Банку».

Схоже на те, що у Миколи Лагуна навіть після краху банків все склалось досить непогано. Чого не скажеш про частину клієнтів банків з його колись могутньої імперії.

Журналіст-розслідувач. Вивчала журналістику в Національному університеті «Києво-Могилянська академія». Під час навчання отримувала стипендію імені В. Чорновола для кращих студентів факультетів журналістики України.

У 2010-2015 працювала в різних виданнях, таких як «Українська правда», «Forbes Україна», Kyiv Post, агентство журналістських розслідувань «Слідство.Інфо», Deutsche Welle. Переможець низки конкурсів журналістських розслідувань. Володіє англійською та німецькою мовами.